2015年,国际商品市场在经历短暂上扬后重陷跌势。2016年一季度,石油、钢铁、有色金属等多种大宗商品价格快速回升。当前世界经济形势复杂多变,商品市场存在较大不确定性。预计2016年主要大宗商品仍面临去库存、去产能压力,价格可能出现反复。

一、2015年及2016年一季度国际商品市场表现

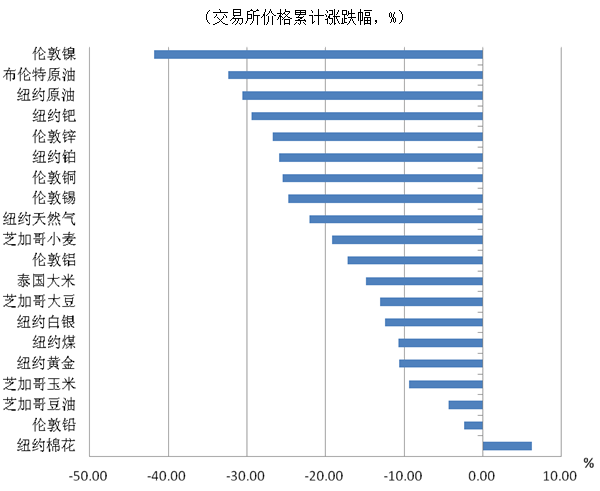

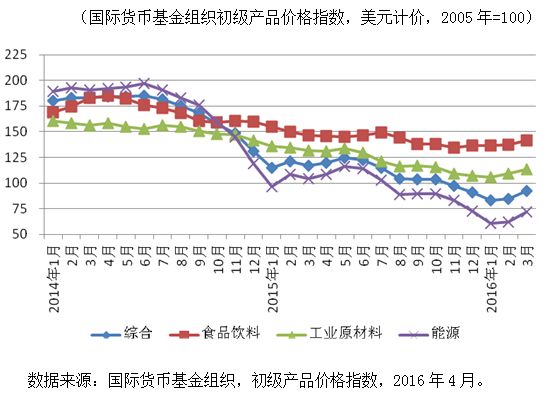

自2014年下半年开始,全球大宗商品市场进入下跌周期,商品价格逐月下跌。2015年,世界经济和国际贸易增长放缓,产业投资活动低迷,大宗商品需求疲软,而主要品种供应量持续增长,国际大宗商品市场弱势格局进一步强化。至2015年12月,主要大宗商品价格指数已低于2008-2009年全球金融危机期间水平,至11年来低点。国际货币基金组织编制的初级产品价格指数比2014年同期大幅下跌31%,其中,以石油为代表的能源类产品跌幅最大,达39%;其次为金属类产品,下跌29%;食品饮料类和工业用农产品分别下跌15%和17%。其他大宗商品指数亦全面下跌,RJ/CRB指数全年下跌23%,标普高盛商品指数(GSCI)下跌33%,道琼斯商品期货指数(DJAIG)下跌24%。

分时间段看,商品市场2015年上半年与下半年表现截然不同。上半年,美国经济数据表现良好、市场预期乐观,同时俄罗斯与西方对峙、伊朗核谈判进程前景不明、中东地区恐怖主义势力上升等地缘冲突事件频发,商品市场多次震荡上行,1-6月国际货币基金组织综合指数一度扭转2014年的持续下跌态势,回升7%。然而由于世界经济复苏缓慢、国际市场需求疲软、商品产能过剩突出等基本面因素没有改变,大宗商品市场价格下跌的大势难有根本性改观。在经历上半年的温和走强后,三季度开始大宗商品价格再度普遍下跌,进入四季度,能源、金属、工业原材料、粮农产品等品种呈全面加速下跌之势,7-12月,国际货币基金组织综合指数下跌21%。

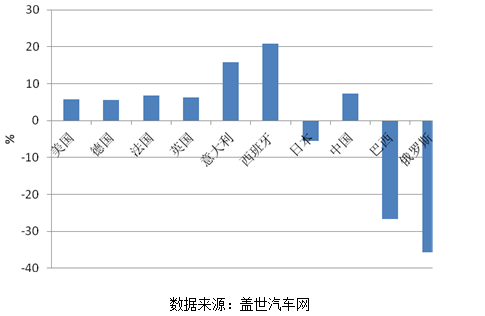

分品种看,2015年以原油为代表的能源产品呈“过山车”般走势,经历了从一枝独秀到领头下跌的逆转。2015年1-6月,原油价格大幅回升29.4%,带动国际货币基金组织能源类指数上涨17.8%,能源产品成为上半年唯一上涨的商品大类;其余商品中,食品饮料、金属、工业用农产品分别下跌5.6%、5.1%和4%。7-12月,油价重挫33.1%,拖累国际货币基金组织能源类指数大幅下跌29.3%,其他商品跌势继续扩大,食品饮料、金属、工业用农产品分别下跌8.8%、14.8%和7.3%。2015年全年,除棉花因主产国压缩种植面积、削减产量使得价格企稳上涨外,其余主要大宗商品品种价格全线下挫。

图1 2015年主要大宗商品期货价格普遍下跌

2016年以来,大宗商品市场走势一波三折。年初,大宗商品价格延续2015年下滑走势。自1月下旬起,在美元加息预期减弱、市场流动性充裕、部分商品进入补库存周期等因素共同作用下,大宗商品从低谷较快回升,呈现一波V形走势,黄金、原油、铁矿石等能源、金属类产品涨幅尤为明显。2-3月,纽约期货市场原油价格一度比低谷反弹58%;铁矿石中国口岸平均到岸价单日最大涨幅达65%,创有记录以来最大单日涨幅;伦敦金属交易所铜价最大涨幅接近20%。相比之下,粮、棉、油等大宗农产品供应过剩压力依然较大,虽在市场总体带动下出现跟随性上涨,但涨幅很小。3月下旬后,市场一度又显现出上行动力不足的疲态,但4月中旬以来大宗商品价格有所恢复。

图2 国际大宗商品市场低位震荡

二、影响国际商品市场的主要因素

供需形势和流动性状况是主导大宗商品市场的两大主要因素。实体经济供需决定商品市场兴衰和价格基础,流动性因素影响市场交投冷暖和价格波动幅度。国际金融危机爆发至今已将近8年,世界经济复苏仍然进程坎坷、不如人意,主要经济体货币政策分化甚至背道而驰,使得商品市场的发展方向充满不确定性。

世界经济疲弱拖累商品市场有效复苏。实体经济增长对原材料的消耗决定了大宗商品的基本需求。尽管商品市场金融化引发的投机需求使得商品价格波动频率加快、幅度加大,但决定商品价格基准水平和长期走势的依然是实际供需规模及平衡状况。当前,发达经济体增长缓慢、制造业疲软、需求不旺,新兴经济体发展不均衡,增速普遍低于过去二十年的水平,部分国家甚至陷入深度衰退。鉴于持续低增长可能带来的新风险,国际货币基金组织在最新发布的《世界经济展望》中再次下调对全球经济增长的预期。在本世纪第一个十年,新兴经济体为商品市场贡献了主要的需求增量,是大宗商品价格上涨“超级周期”的重要推动力,当前中国经济换挡减速,巴西、俄罗斯等经济衰退,其他多数新兴经济体经济增长也明显放缓,虽然印度正在大力推进基础设施建设和工业化,可能会成为大宗商品需求的新增长点,但短期内不足以抵消其他新兴经济体需求收缩的影响。目前看来,近期大宗商品的价格上升缺乏持续有力的支撑,很可能出现反复。若要形成周期性反转,还有待全球经济更进一步的整体好转,带来稳定持久的新需求增量,推动大宗商品市场形成新的供需平衡。

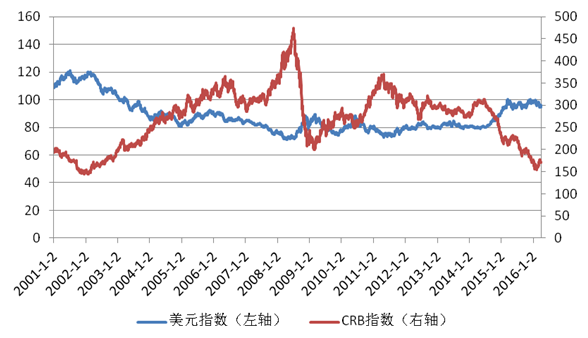

各经济体货币政策分化加剧商品市场动荡。历史数据表明,美元的强弱与大宗商品价格的涨跌呈明显的负相关关系。在世界经济步履蹒跚、商品需求本就低迷的背景下,大宗商品价格对美元走向格外敏感。美联储在2015年12月16日宣布十年来首度加息,美元指数升至阶段性高峰,使大宗商品市场再受重创。尽管美国经济相对向好、通胀水平趋升,但因担忧全球经济不稳定,美联储对再次加息的时间点举棋不定,扰乱商品市场预期。目前看来,美联储加息步伐放缓,与欧元区、日本等经济体进一步宽松的政策形成呼应。加上全球经济尚未企稳、风险犹存,缺乏具有较好收益的投资品种,前期超跌的大宗商品因此重新受到追捧,特别是黄金、原油、有色金属等供给弹性小、需求弹性大的品种,金融属性再度增强。有数据显示,2016年1-2月大宗商品市场共获得超过200亿美元的资金流入,为2011年以来同期最强表现,成为一季度商品价格上升行情背后的重要推动力。从全年来看,各主要经济体货币政策分化,欧元区、日本等经济体保持宽松,而美国仍然处于加息周期中,当前暂缓加息不过是将加息压力后移,商品市场存在反复震荡的可能。

图3 美元指数与商品价格指数呈反向走势

供应方的市场份额之争增添商品市场不确定性。经济危机以来世界经济低速增长,国际商品需求疲弱,能源资源行业普遍面临去库存压力。目前持续低价已对投资活动有所抑制,部分大宗商品供应过剩局面开始缓解。波罗的海综合运价指数(BDI)在连续创出历史新低后快速回升,从2月初的低于300点迅速回升至400点以上,涨幅超过45%,并保持相对稳定,从侧面反映出大宗商品交易有转暖迹象。但在缺乏国际协调的情况下,能源原材料价格的持续下挫很难推动主要供应方减产至市场平衡所需要的供应量,在供方博弈、争夺市场的拉锯战中,消化库存、削减产能的过程漫长而艰难。以原油市场为例,2月份,沙特、卡塔尔、委内瑞拉和俄罗斯四个产油国同意冻结产能,市场预期原油市场供应失衡的局面将出现松动,推动油价大幅回升。然而3月份俄罗斯原油生产依然开足马力,日产量创下苏联解体以来新高。4月17日,欧佩克(石油输出国组织)成员国和非欧佩克成员国参与的多哈石油冻产会议又无果而终,未就冻结石油产量和提振油价达成任何协议。在金属矿产品市场,镍出口大国印尼为了改善政府收入和矿企财务状况,正在讨论修改之前实施的原矿出口禁令;印度为提高铁矿石出口竞争力,已经或即将取消各品类铁矿石5%-30%的出口关税。这些措施将对刚刚有所缓解的市场供应过剩局面再度构成压力。在需求仅有微弱回暖的情况下,只有供方大幅控制和削减产出,才能奠定商品价格中期反弹的基础。

三、主要商品市场发展前景

2016年以来,大宗商品价格出现较为明显的反弹,动力主要来自周期性补库存需求和美元指数高位回落带来的资产再配置需求等短期性因素。目前世界经济复苏的基础尚不稳固,主要经济体均面临挑战,全球经济形势错综复杂,大宗商品实际需求回暖缺乏有力支撑。因此,2016年一季度大宗商品的价格上行更多是短期反弹,而非市场供需发生根本逆转,预计今后一段时期很可能出现新的调整。同时也要注意到,市场供求逐渐接近新的低水平均衡,一些大宗商品价格甚至低于开采成本,进一步大幅下跌空间有限。展望2016年全年,市场对突发事件将高度敏感,大宗商品价格宽幅震荡可能成为常态。相比较而言,原油、有色金属等金融属性较强的商品可能率先探底,主要经济体形势趋稳后,其他大宗商品价格有望震荡上行。

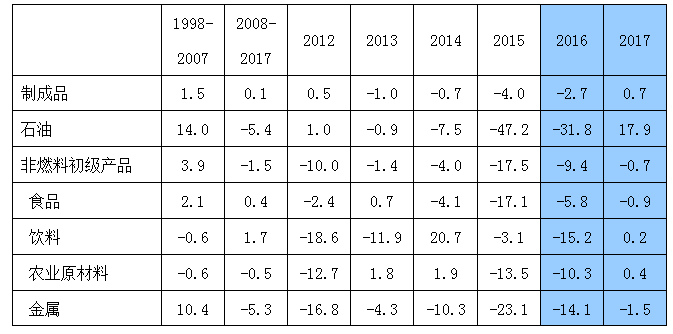

表1 国际商品市场价格走势 (美元计价,年率,%)

注:1. 制成品:占发达国家货物出口83%的制成品的出口单位价值;石油:英国布伦特原油、迪拜原油及西德克萨斯原油的平均价格;非燃料初级产品:以2002-2004年在世界初级产品出口贸易中的比重为权数。

2. 2016年和2017年数据为预测数。

资料来源:国际货币基金组织,《世界经济展望》,2016年4月,表A9。

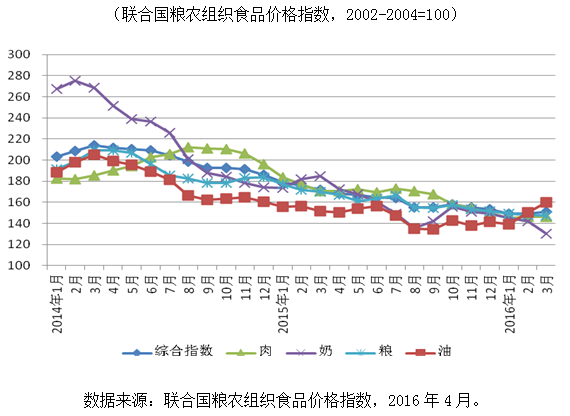

粮农产品 农产品需求相对稳定,自然条件和生产成本是决定农产品供给、造成市场短期波动的最大不确定因素。近年来,全球天气状况总体良好,连续多年粮食收成较好,库存水平居高不下。油价走低大大降低了农业生产成本,也抑制了市场对生物燃料的需求。这些因素导致2015年农产品价格下跌较多。

图4 主要农产品价格持续下跌

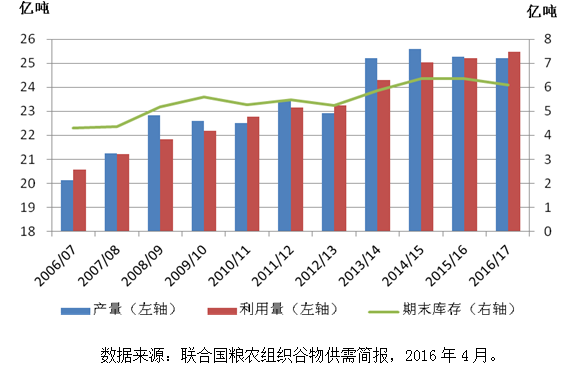

展望2016年,尽管厄尔尼诺现象可能对部分地区农业生产产生不利影响,但全球收成预期总体良好。全球库存水平维持高位、供应持续宽松,粮食价格仍将面临较大下行压力。联合国粮农组织估计2016年世界谷物产量为25.21亿吨,为有记录以来的第三高产年,其中小麦7.13亿吨,比2015年减少2.8%;玉米和大米总产量将分别比2015年增长1%以上,其中玉米产量将超过10亿吨。2016年全球粮食消费量有望温和上升,达25.47亿吨,期末库存将有所减少。库存量与消费量之比也将从25%下降到23%,但仍远高于2007/08年度粮价飙升时期的20.5%。

图5 粮食供应过剩局面有望缓解

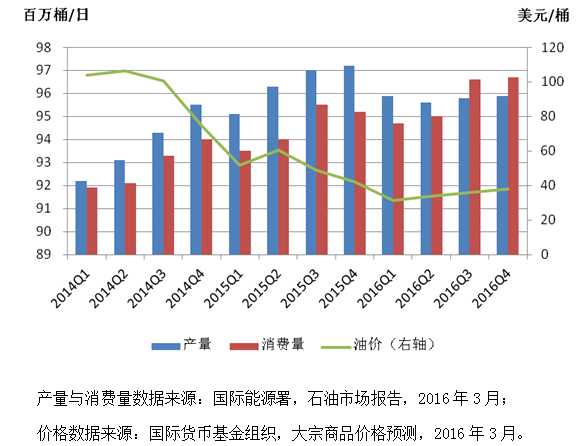

石油 近年国际原油市场格局发生较大变化,欧佩克对国际原油供给的控制力减弱,美国成为最大产油国和出口新生力量。地缘政治、大国博弈加剧原油市场供需失衡局面,油价持续大幅下挫,拖累其他大宗商品价格普遍下行。当前,全球石油需求增长依然低迷,国际能源署预计2016年石油日需求将增加120万桶,与经济繁荣时期相距甚远。在供应方面,油价长期低迷使得石油行业开始自发调整,如在放开石油出口禁令的背景下,美国活跃钻井平台数仍大幅减少,据贝克休斯公司数据,截至3月底,美国石油钻井平台数已降至362台,比高峰时的1609台减少了72%。沙特、俄罗斯等原油出口国的财政状况和经济增长遭受沉重打击,政府控制产出、改善供应过剩局面的意愿增强,但由于缺少国际协调,各国仍把保份额、增收入当作优先目标,如3月份俄罗斯原油日产量超过1091万桶,创下苏联解体以来新高。4月份,在多哈召开的产油国冻产峰会未就限制原油供应达成任何协议。若产油国能够合作减产,即使不能对石油市场的供需平衡起到立竿见影的效果,也会大幅改善市场预期,推动价格企稳上涨。

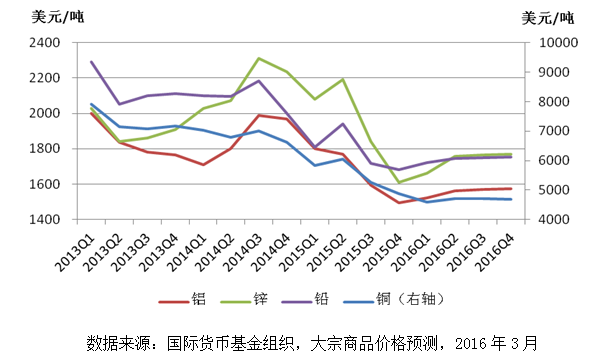

图6 世界石油市场供应过剩

有色金属 2015年,有色金属市场大幅震荡,伦敦金属交易所多个品种跌至危机后新低。2016年一季度,尽管实际需求依然没有明显转强,但随着传统的生产旺季临近,特别是业界对中国“十三五”规划开局之年经济和固定资产投资增长期望较高,金属等能源原材料的需求预期转好,企业开始重建库存,加之汇率变化、流动性宽裕等货币和资金因素,交易活跃程度有所提升。同时,此前持续低价抑制矿业投资生产活动,部分对冲了需求减少对价格的影响。根据国际铜业研究组织3月发布的最新报告,预计2016年全球精炼铜市场供需将大体平衡,有少量供应缺口。据国际镍业研究组织数据,2015年全球镍市场已连续第四年供应过剩,但过剩量已有所收窄,未来价格持续下跌空间有限。考虑到有色金属行业投资周期长、新增产能速度慢,下半年若经济转暖、需求转旺,可能又将迎来一波价格陡升。

图7 有色金属价格低位企稳

钢铁 2015年,全球钢材市场需求低迷,各地区、各品种钢材价格均呈持续大幅下跌之势。据“我的钢铁网”编制的国际钢价指数显示,全年全球钢材价格平均下跌27.1%,其中扁平材和长材分别下跌25.4%和28.5%,北美、亚洲、欧洲分别下跌34.3%、28.9%和19%。2016年一季度,受美国经济增长总体稳定、中国房地产去库存导致需求预期改善、全球流动性再度泛滥等因素叠加影响,国际钢铁市场出现一波较大的反弹行情。但这种基于局部政策干预形成的预期和由投机资金主导的反弹缺乏坚实的支撑,上升走势恐难以持久。从当前宏观环境看,全球经济并没有明显改善,结构调整仍在进行,市场需求持续低迷,潜在风险依然突出,钢铁行业过剩的产能和高企的库存仍有待进一步消化。

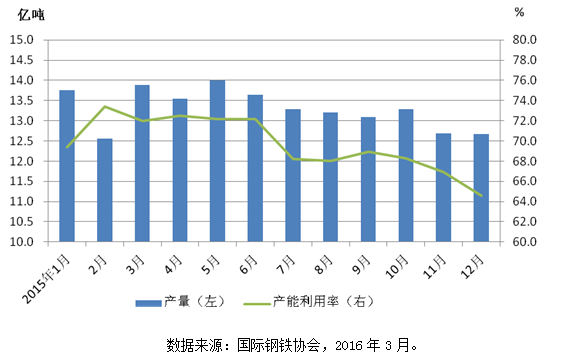

图8 全球钢铁业压缩产量和产能

专栏:钢铁行业贸易摩擦频发

近年来随着全球经济放缓,钢铁产能过剩问题突出,钢价持续下跌。在市场压力下,减产和收缩投资已成为钢厂的共同选择,据国际钢铁协会统计,2015年全球钢铁企业的产能利用率呈逐月下降趋势,至年末已降至不足65%。同时,内需不足导致出口激增,国际市场竞争白热化,引发贸易限制措施前所未有地增多。例如,美国先后对澳大利亚、巴西、中国、印度、日本、荷兰、俄罗斯、韩国、土耳其、英国等发起了钢材的反倾销或反补贴调查。中国是全球第一产钢大国,既面临削减产能的压力,也是国外贸易限制措施的主要目标,对中国钢铁产品开展贸易救济调查的不仅有欧盟、美国、加拿大、澳大利亚等发达国家,也有巴西、哥伦比亚、多米尼加等发展中国家,涉及板材、线材、管材等各种高中低端钢铁产品。产能过剩是全球钢铁行业共同面临的问题,需要协同应对,通过对话和磋商妥善解决国际市场竞争冲突,创造公平、公正、可预期的市场环境,保障货物贸易和产业合作顺利开展,促进全球钢铁业持续健康发展。

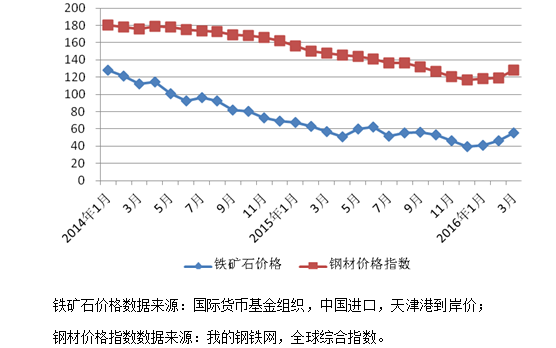

图9 铁矿石价格与钢材价格同步变化

随着全球范围内钢铁生产收缩,钢铁主要原材料铁矿石市场也随之进入了一个增长放缓、价格走低、矿业公司利润率受到挤压的阶段。据澳大利亚发布的数据,2015年全球铁矿石贸易量同比仅增长1.8%,增速为本世纪以来最低。另据联合国贸发会议报告,2015年世界粗钢产量估计为17.63亿吨,比2014年减少2.9%,而铁矿石产量为19.48亿吨,下降了6%。在持续低价压力下,一些竞争力不足的矿山陆续停产,几大主要矿山也在调整投资和生产计划,全球铁矿石产能扩张的幅度在缩小,预计2016年新增产能将比2015年减少1/3。然而,需求低迷的状况短期难有实质性好转,未来几年铁矿石市场都将存在实际或潜在的供应过剩,即使钢材市场回暖,也难以难以刺激铁矿石价格回升到之前的高水平。

电子信息 据市场研究公司Gartner数据,2015年全球IT支出比2014年减少5.8%,是有记录以来下降幅度最大的一年。据该公司预测,2016年全球IT支出将微增0.6%至3.54万亿美元,且未来3年都仅能维持低速增长,2019年前市场规模不会超过2014年水平。其中,设备市场(PC、便携PC、手机、平板电脑和打印机等)预计将萎缩1.9%,数据中心系统将增长3%,软件将增长5.3%。受PC萎缩、智能手机增长见顶的影响,2015年半导体行业也陷入了增长乏力的困局。车用电子有望成为下一个半导体应用市场的增长点,在车载娱乐系统、先进驾驶辅助系统、动力系统、车身及车间网络、卫星导航等领域,半导体都将发挥越来越重要的作用。

机械设备 金融危机爆发后,一些发达国家实行“再工业化”战略,政府除了在人力资源、融资条件、创新环境、贸易管制等方面改善政策环境外,还在基础设施和公共领域加大投资力度,同时带动企业投资活动。据德国机械和设备制造业协会数据,尽管受到中国等新兴市场疲软的不利影响,但由于美国和欧盟市场需求旺盛,2015年德国机械设备出口额比2014年增长2.6%。其中,对美国出口增长11.2%,对欧盟其他成员国出口增长6.7%。美国设备融资租赁协会最新发布的季度报告表示,考虑到全球经济疲弱和商品价格低迷可能削弱投资信心,将2016 年美国机械设备投资额增速预测下调1.7个百分点至2.7%,比2015年增速低1.1个百分点,新一轮投资将更多倾向于智能化、数字化等高科技设备、机电一体化设备及解决方案等。该报告对未来3到6个月设备市场的投资趋势进行了分析,认为医疗、电子通讯设备市场投资将平稳增长,工程机械、重型卡车、航空航天等设备市场投资趋缓,农业、矿业、油田、铁路等领域的设备市场投资延续弱势格局。

汽车 2015年全球汽车市场增长继续减速,全年轻型车销量同比增长2.2%,增速为2009年以来最低。各地区市场延续分化态势,欧美市场仍是主要增长动力,受低油价、低利率以及消费者信心增强等因素推动,2015年美国轻型车新车销售1747万辆,创历史新高,同比增长5.7%;欧洲地区销量增长3.5%至1880万辆。中国等亚洲市场共售出3860万辆汽车,同比增长3.7%,比之前几年的高速增长大为放缓,且前景堪忧。巴西、俄罗斯等其他新兴经济体市场兼具规模和潜力,曾被汽车工业寄予厚望,但受经济萎缩影响,汽车需求不断下滑,巴西、俄罗斯的轻型车销量同比分别下降26.6%和35.7%。今后一两年,虽然整车市场放缓,但上游零部件市场、下游“汽车后市场”依然有较大发展空间,行业将呈现纵向扩张(原材料供应商向下游扩张)、横向联合(企业间兼并整合加速)、跨领域融合(智能汽车、环保汽车、汽车电子、汽车化工、汽车内饰领域等相互融合)的趋势。

图10 世界汽车市场冷暖不一